Wer zahlt die Steuern?

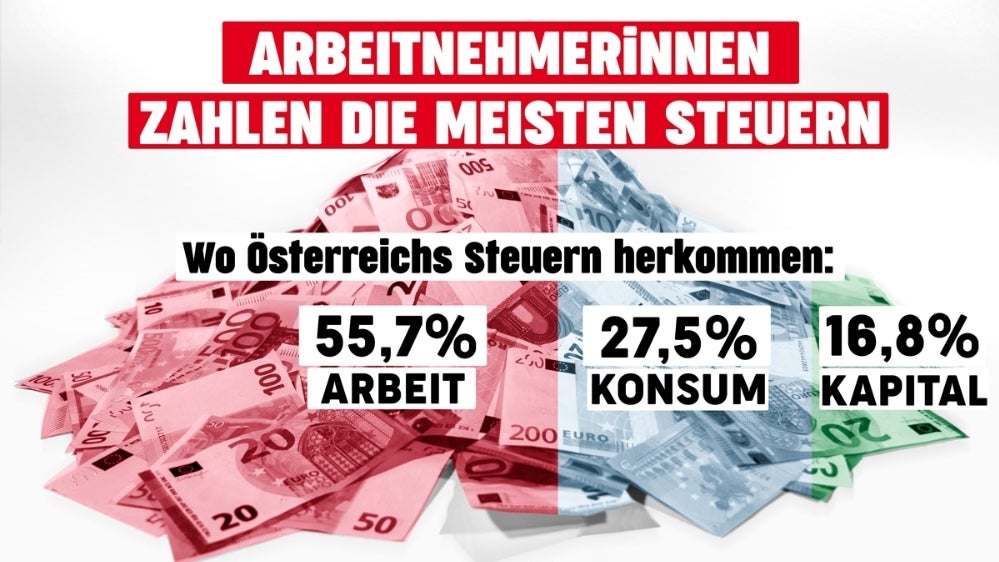

Aufgrund der kalten Progression bleibt vielen ArbeitnehmerInnen wenig bis nichts von den Lohnerhöhungen über, die die Gewerkschaften für sie erkämpfen. Längst überfällig ist daher eine umfassende Steuerreform. Nicht nur weil ArbeitnehmerInnen und PensionistInnen durch die kalte Progression Geld verlieren, sondern auch weil sie bereits für rund 80 Prozent des gesamten Steuervolumens aufkommen.

Doch die türkis-grüne Bundesregierung lässt sich mit ihrem Gesamtkonzept für eine Steuerreform Zeit. Zwar wurden im Jahr 2020 einige Maßnahmen vorgezogen – etwa die Senkung des Eingangssteuersatzes, also der ersten Stufe der Lohnsteuertabelle, von 25 auf 20 Prozent; bis 2022 sollen auch die beiden nächsten Tarifstufen der Lohnsteuer von 35 auf 30 Prozent und von 42 auf 40 Prozent gesenkt werden. Aber eine richtige Reform ist das noch nicht.

Der ÖGB erwartet von einer gerechten Steuerreform, dass die Steuern für ArbeitnehmerInnen gesenkt werden.

Wie viel vom Bruttogehalt am Ende tatsächlich in der Tasche bleibt, ist oft gar nicht so leicht zu berechnen. Der Brutto-Netto-Rechner der AK hilft dir dabei.

Echte Steuerreform nur mit Abschaffung der kalten Progression

Für den ÖGB steht fest, eine Steuerreform ist dringend notwendig und muss vom Parlament rasch beschlossen werden. Es kann erst dann von einer wirklichen Steuerreform gesprochen werden, wenn die kalte Progression abgeschafft wird. Nur so kommt es zu einer nachhaltigen Entlastung für die ArbeitnehmerInnen. Der ÖGB erwartet von einer gerechten Steuerreform, dass die Steuern für ArbeitnehmerInnen gesenkt werden. Mit einer Vermögenssteuer für zum Beispiel das reichste Prozent in Österreich wäre die Gegenfinanzierung gesichert.

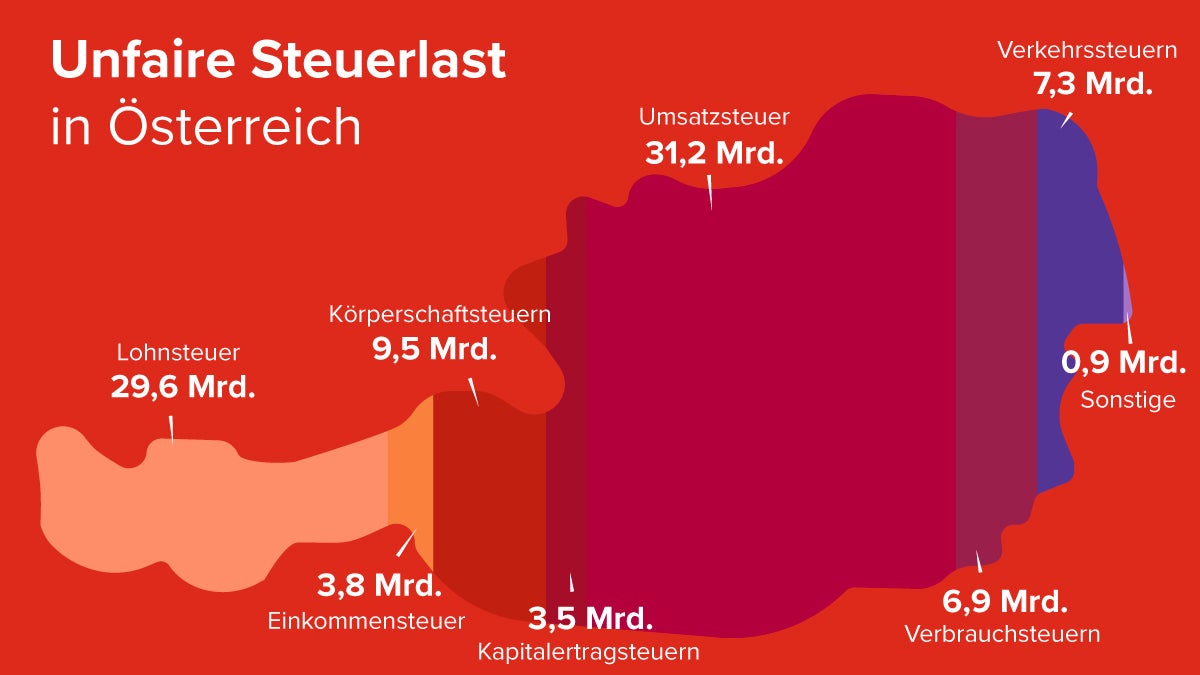

Ein Drittel der Steuereinnahmen kommt aus Lohnsteuer

Insgesamt rund 80 Prozent der Steuern in Österreich kommen derzeit von ArbeitnehmerInnen und PensionistInnen. Die Lohnsteuer, die von ArbeitnehmerInnen bezahlt wird, macht mit 29,6 Milliarden Euro ein Drittel der Steuereinnahmen aus. Die Körperschaftsteuer hingegen, deren Großteil von großen gewinnbringenden Konzernen bezahlt wird, macht im Vergleich nur 9,5 Milliarden Euro aus.

Der ÖGB erwartet von einer gerechten Steuerreform, dass die Steuern für ArbeitnehmerInnen gesenkt werden.

Geht es nach der Wirtschaft, soll aber genau diese Körperschaftssteuer noch weiter gesenkt werden, konkret von 25 auf 19 Prozent. Das würde vor allem großen Konzernen zugutekommen und das Ungleichgewicht bei den Steuereinnahmen weiter verschärfen. Um Gerechtigkeit zu schaffen, müsste man zu anderen Mitteln greifen: die Lohnsteuern für ArbeitnehmerInnen senken und die kalte Progression ohne weitere Verzögerung abschaffen.

Wer zahlt wieviel Steuern?

Welche Steuern gibt es und wie setzen sich die Steuereinnahmen in Österreich zusammen?

Lohnsteuer: Alle ArbeitnehmerInnen und PensionistInnen – sofern sie mehr als 12.600 Euro im Jahr verdienen – zahlen Lohnsteuer. Wie viel Prozent des Einkommens das sind, bestimmt der Steuertarif – dieser reicht von 20 bis 55 Prozent. Abgeführt wird die Lohnsteuer automatisch über den Arbeitgeber.

Einkommensteuer: Die Einkommensteuer ist im Prinzip mit der Lohnsteuer vergleichbar. Bezahlt wird sie von Selbstständigen und Gewerbetreibenden. Der Steuertarif ist grundsätzlich der gleiche. Allerdings müssen Selbstständige eine Einkommensteuererklärung beim Finanzamt abgeben, über die die Höhe der Steuern ermittelt wird.

Körperschaftsteuer: Während die Einkommensteuer natürliche Personen (Selbstständige, Gewerbetreibende) betrifft, stellt die Körperschaftsteuer die Einkommensteuer der juristischen Personen (Unternehmen) dar – das sind zum Beispiel Aktiengesellschaften, eine GmbH oder GMBH & Co KG. Die Körperschaftsteuer beträgt 25 Prozent vom steuerpflichtigen Einkommen unabhängig von dessen Höhe.

Umsatzsteuern: Für Waren und Dienstleistungen, die Unternehmen für KundInnen erbringen, muss in der Regel Mehrwertsteuer (Umsatzsteuer) in der Höhe von 20 Prozent bezahlt werden. Für Lebensmittel, Medikamente, Bücher, usw. gilt ein ermäßigter Steuersatz von 10 Prozent. Unternehmen heben die Umsatzsteuer ein und müssen sie an das Finanzamt abführen. Die Umsatzsteuer belastet jedoch niedrige Einkommen und WenigverdienerInnen im Vergleich zu Gutverdienenden wesentlich mehr.