?qlt=85&ts=1718181546633&dpr=off)

Erhöht vor allem Unternehmensprofite

Lohnnebenkosten-Kürzung schwächt Sozialstaat

Lohnnebenkosten sind großteils Sozialstaatsbeiträge. Kürzt man hier, drohen schlechtere Leistungen.

Immer wieder flammen Debatten zur Senkung von sogenannten „Lohnnebenkosten“ auf. Die Forderungen kommen üblicherweise von arbeitgebernahen Interessensvertretungen oder neoliberalen Think Tanks. Um es Arbeitnehmerinnen und Arbeitnehmern als Win-Win-Situation zu verkaufen, lautet die Argumentation oft folgendermaßen: Wenn „Lohnnebenkosten“ – also unter anderem der Lohnbeitrag, den die Arbeitgeber für die Sozialversicherung abführen (Arbeitgeberbeiträge) – gesenkt werden, besteht ein größerer Spielraum für höhere Nettolöhne. So einfach ist das aber nicht. Die „Lohnnebenkosten“ sind nämlich nicht im Bruttolohn enthalten – wie der populistische Sager „Mehr Netto vom Brutto“ vermuten ließe – sondern werden auf den Bruttolohn aufgeschlagen. Eine Senkung erhöht dadurch weder die Brutto- noch die Nettolöhne unmittelbar. Es gibt also guten Grund, bei dieser Forderung skeptisch zu sein, denn in einem ersten Schritt steigen bei einer Senkung dieser Arbeitgeberbeiträge nur die Profite der Unternehmen automatisch. Vor allem bei den Arbeitgeberbeiträgen zur Sozialversicherung führt eine Senkung außerdem zu Leistungskürzungen für die Versicherten – beispielsweise bei der Gesundheitsversorgung. Aber auch in den anderen Bereichen, kommt es zu Kürzungen sozialstaatlicher Leistungen, bei Aushöhlung der Finanzierungsbasis.

Was versteht man eigentlich unter „Lohnnebenkosten“?

In der international üblichen Definition wird zwischen direkten und indirekten Arbeitskosten unterschieden. Die direkten Arbeitskosten sind hauptsächlich die Bruttolöhne (inklusive Urlaubs- und Weihnachtsgeld), von denen die Arbeitnehmer:innen Sozialversicherungsbeiträge und Lohnsteuer zahlen. Dazu kommen „Lohnnebenkosten“, also indirekte Arbeitskosten, die der Arbeitgeber abführt. Am wichtigsten sind hier die Beiträge des Dienstgebers zur Sozialversicherung, aber auch die Entgeltfortzahlung im Krankheitsfall, die Kommunalsteuer, die Beiträge zum Familienlastenausgleichsfonds oder der Wohnförderungsbeitrag fallen darunter.

Abweichend von der internationalen Aufteilung werden die Arbeitskosten in Österreich häufig manchmal (insbesondere von Wirtschaftsverbänden) in „Leistungslohn“ und „Lohnnebenkosten“ aufgeteilt. Der „Leistungslohn“ umfasst ausschließlich die „mit jedem Arbeitsentgelt gezahlten Direktvergütungen, Prämien und Zulagen“. Also sowohl Urlaubs- und Weihnachtsgeld als auch jener Teil des Lohns, der z.B. bei Urlaub oder Feiertagen weitergezahlt wird, werden zu den „Lohnnebenkosten“ gerechnet. Diese Unterteilung ist für die Diskussion allerdings nicht zielführend, weshalb wir die international übliche Unterscheidung zwischen direkten Arbeitskosten und indirekten Arbeitskosten („Lohnnebenkosten“) verwenden.

Wie hoch sind die Arbeitskosten im internationalen Vergleich?

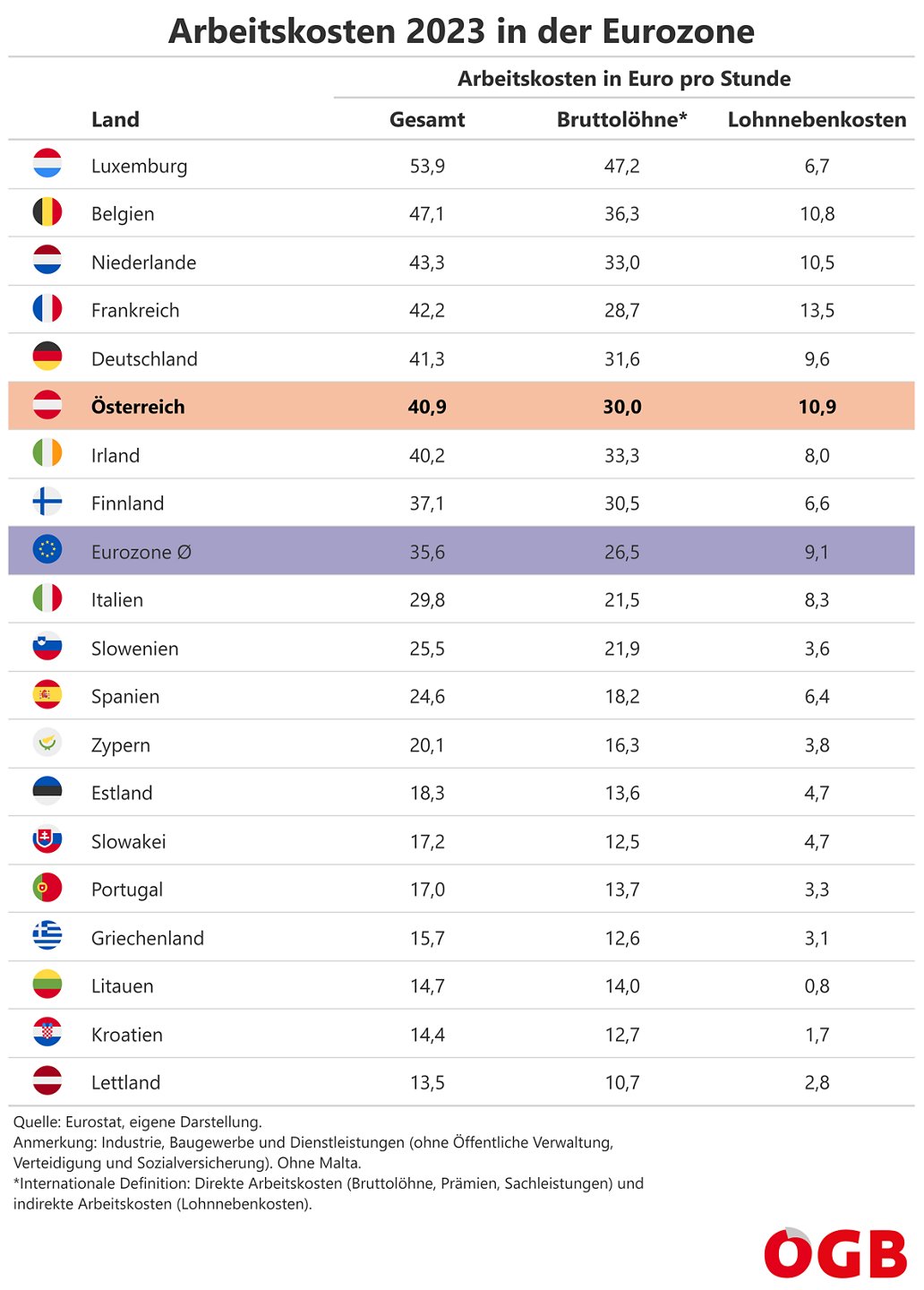

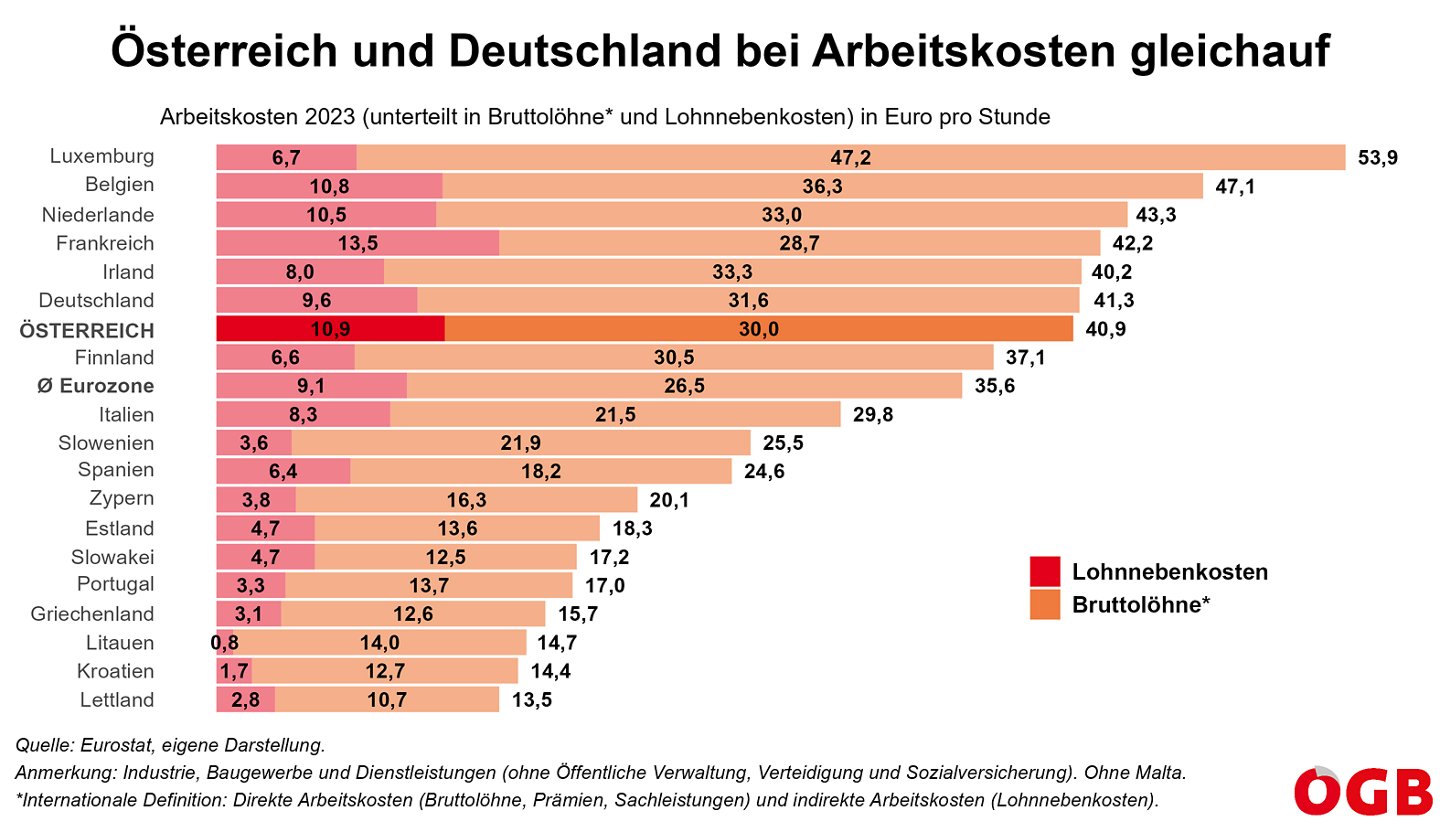

Im Vergleich mit anderen Ländern der Eurozone lag Österreich 2023 mit 40,9 Euro bei den Arbeitskosten pro Arbeitsstunde an sechster Stelle. Sie sind zwar etwas höher als im Durchschnitt des Euroraums (35,6 Euro), aber unter dem Niveau von Luxemburg, Belgien, Niederlande, Frankreich und Deutschland.

Bei den indirekten Arbeitskosten liegt Österreich mit 10,9 Euro pro Stunde deutlich hinter Eurozonen-Spitzenreiter Frankreich (13,5 Euro), aber nur knapp über Belgien (10,8 Euro) und den Niederlanden (10,5 Euro) und nicht weit über Deutschland (9,6 Euro). Damit liegt Österreich auch bei den Lohnnebenkosten im Umfeld seiner wichtigsten Handelspartner.

Arbeitskosten sind kein geeignetes Maß für die Wettbewerbsfähigkeit

Oft wird die (preisliche) Wettbewerbsfähigkeit eines Landes anhand der Arbeitskosten beurteilt. Dafür sind Vergleiche der absoluten Höhe von Arbeitskosten aber weder sinnvoll noch üblich. Denn schlussendlich ist relevant, wie hoch der produzierte Output mit einer Arbeitsstunde ist – die sogenannte Arbeitsproduktivität. Als Beispiel: Wenn eine Arbeitsstunde in zwei Ländern jeweils 10 Euro kostet und in einem Land damit Waren im Wert von 50 Euro und in einem anderen Land Waren im Wert von 100 Euro hergestellt werden, ist die Produktivität in zweiterem Land höher. Dieses Land kann sich dadurch auch höhere Arbeitskosten leisten und ist trotzdem konkurrenzfähig. Üblicherweise werden zum Vergleich der Wettbewerbsfähigkeit die Lohnstückkosten herangezogen, also die Höhe der Lohnkosten pro produzierter Einheit. Aber auch dabei handelt es sich nur um einen einzigen Indikator, der nur die Entwicklung der preislichen Wettbewerbsfähigkeit beurteilen kann und somit für eine umfassende Analyse der Wettbewerbsfähigkeit eines Landes nicht ausreichend ist.

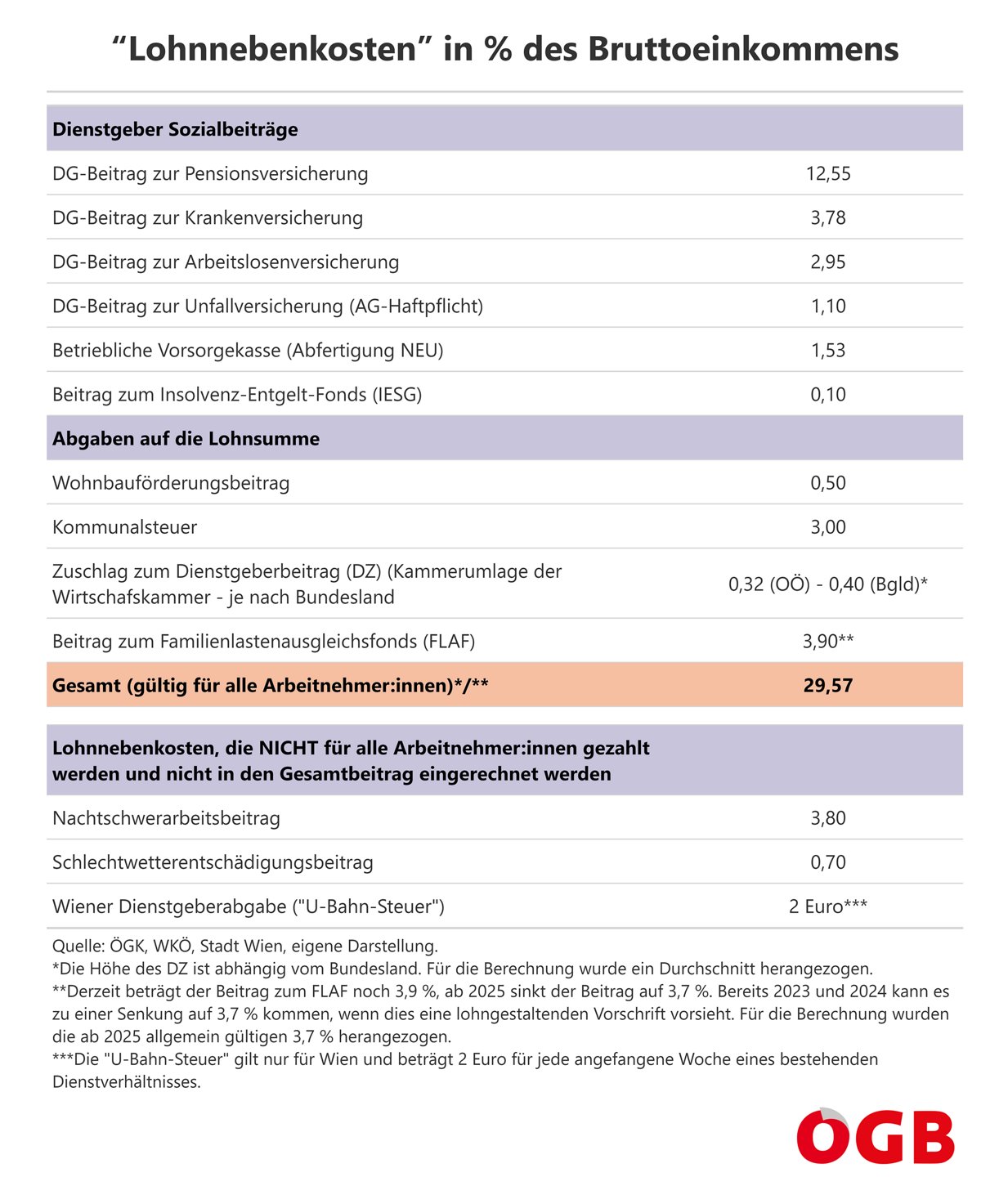

Drei Viertel der indirekten Lohnkosten finanzieren Sozialversicherungsleistungen

Insgesamt betragen die Lohnnebenkosten in Österreich 29,6 Prozent des (laufenden) Bruttomonatseinkommens. Rund drei Viertel aller vom Dienstgeber als Lohnbestandteil abgeführten Lohnnebenkosten fließen in Sozialversicherungsleistungen (Kranken-, Pensions-, Arbeitslosen-, oder Unfallversicherung) oder in weitere Absicherungsleistungen (Abfertigungskassen, Insolvenz-Entgelt-Fonds). All diese Beiträge sind für die Finanzierung des Sozialstaats wesentlich. Daher lehnt der ÖGB eine Senkung dieser Beiträge vehement ab, denn die dadurch verursachten Einnahmenausfälle gefährden das sozialstaatliche Leistungsniveau. Zudem wurden einige dieser Beiträge in den letzten Jahren bereits ohne Gegenfinanzierung gekürzt (konkret die Dienstgeberbeiträge zur Unfallversicherung, zum Insolvenz-Entgelt-Fonds und zur Arbeitslosenversicherung).

Das restliche Viertel sind andere Abgaben auf die Lohnsumme (also auf die gesamten Löhne und Gehälter eines Betriebs) wie z.B. der Wohnbauförderungsbeitrag, die Kommunalsteuer, der nach Bundesland unterschiedlich hohe Zuschlag zum Dienstgeberbeitrag (auch bekannt unter Dienstgeberzulage, Kammerumlage 2 oder Wirtschaftskammerumlage) sowie der Beitrag zum Familienlastenausgleichsfonds, die ebenfalls teilweise wichtige Sozialstaatsleistungen außerhalb der Sozialversicherung finanzieren. In einzelnen Bundesländern gibt es darüber hinaus noch spezifische Abgaben wie z.B. in Wien die Wiener Dienstgeberabgabe („U-Bahn-Steuer“). Je nach Branche gibt es zusätzlich auch Nachtschwerarbeitsbeiträge oder Schlechtwetterentschädigungsbeiträge.

WOHNBAUFÖRDERUNGSBEITRAG

In der wirtschaftspolitischen Debatte umstritten ist der Wohnbauförderungsbeitrag. Derzeit beträgt dieser 0,5 Prozent der Bruttolöhne für Arbeitgeber:innen und 0,5 Prozent für Arbeitnehmer:innen.

Seit 2018 dürfen die Bundesländer ohne bundesgesetzliche Vorgabe einer Ober- oder Untergrenze die Höhe des Beitrags festlegen. Das heißt die Bundesländer können sowohl einen höheren als auch einen niedrigeren Wohnbauförderungsbeitrag von Unternehmen verlangen. Die Einnahmen kommen ausschließlich dem jeweiligen Bundesland zugute. Dies wurde beim Finanzausgleich 2017 beschlossen, um den Ländern mehr Autonomie bei der Einhebung von Einnahmen zu ermöglichen. Bisher hat aber kein Bundesland davon Gebrauch gemacht. Nur in Tirol und Vorarlberg gab es Überlegungen, an dem Beitrag etwas zu ändern, allerdings gingen die Absichten eher in Richtung Erhöhung des Wohnbauförderungsbeitrages, weil „jeder Euro für den Wohnbau gebraucht werde“. Vor 2018 hat der Bund 19,45 Prozent der eingehobenen Einnahmen einbehalten, nun gehen die Einnahmen ausschließlich an die jeweiligen Bundesländer. Auch die Förderungssysteme unterscheiden sich von Bundesland zu Bundesland. In Wien und Salzburg wird der Wohnbauförderungsbeitrag zweckgebunden, in anderen Bundesländern erhöht er nur das Landesbudget. Tendenziell geben alle Bundesländer mehr Geld für den Wohnbau aus, als sie durch die Einnahmen aus dem Wohnbauförderungsbeitrag erhalten. Allerdings gab es in der Vergangenheit immer wieder Kritik über die Nutzung der Einnahmen.

Grundsätzlich ist die Einhebung des Wohnbauförderungsbetrags Ländersache. Inwieweit der Bund hier – nach der erst kürzlich erfolgten Länderautonomie – Rahmenbedingungen vorgeben will, die eine Reduktion des Wohnbauförderungsbeitrags oder gar eine Streichung dessen bewirken, ist fraglich. Damit würde der Bund die Finanzausgleichs-Einigung konterkarieren. Eine Reduktion des Beitrags könnte außerdem die Schaffung von leistbarem Wohnraum gefährden.

In der Vergangenheit wurde hier vor allem der Beitrag zum Familienlastenausgleichsfonds immer wieder gesenkt. Dieser lag ursprünglich bei 4,5 Prozent, beträgt derzeit 3,9 Prozent und ab 2025 nur noch 3,7 Prozent. Die Kommunalsteuer von 3 Prozent kommt ausschließlich den Gemeinden zugute und finanziert wichtige kommunale Leistungen wie z.B. die Kinderbetreuung und kommunale Infrastruktur. Im Jahr 2022 beliefen sich die Einnahmen aus der Kommunalsteuer auf etwa 3,9 Mrd. Euro – diese zu senken würde zu Finanzierungsproblemen der Gemeinden führen.

FAMILIENLASTENAUSGLEICHSFONDS (FLAF)

Aus dem Familienlastenausgleichsfonds (FLAF) werden wichtige Leistungen, wie die Familienbeihilfe, das Kinderbetreuungsgeld (Karenzgeld), die Schüler:innenfreifahrt oder gratis Schulbücher finanziert. Die Einnahmen aus dem FLAF belaufen sich auf etwa 8 Mrd. Euro jährlich. Die Einführung des FLAF ist auf eine Vereinbarung der Sozialpartner 1955 zurückzuführen. Man einigte sich auf geringe Lohnsteigerungen, im Gegenzug für eine Unterstützung für „Familienerhalter:innen“. Die Finanzierungshöhe über die Lohnsumme entsprach dem Lohnverzicht auf Arbeitnehmer:innenseite.

Im FLAF gibt es einen sogenannten Reservefonds. Die Beiträge zum FLAF sind zweckgebunden, Überschüsse werden daher im Reservefonds geparkt und dienen zur Abdeckung von Defiziten, wenn der FLAF weniger Einnahmen als Ausgaben hat. Ist der Reservefonds leer, schießt der Staat aus dem Budget das fehlende Geld zu. Ein Minus im FLAF muss also vom Bundesbudget ausgeglichen werden, das in Zeiten eines Überschusses dann wieder vom FLAF an das Bundesbudget zurückgezahlt werden muss. Ein Minus im FLAF führt daher nicht notwendigerweise zu Kürzungen der Familienleistungen, sondern zu einer höheren Belastung des Bundesbudgets. In Zeiten der Budgetkonsolidierung kann es allerdings dennoch zur Kürzung von Leistungen kommen. 2011 kam es beispielsweise bei der Familienbeihilfe zu einer Kürzung der Bezugsdauer. So bekommen seither Kinder in Ausbildung die Familienbeihilfe nicht mehr bis zu einem Alter von 26 Jahren, sondern maximal bis zu einem Alter von 24 Jahren. Gleichzeitig wurde die 13. Familienbeihilfe abgeschafft und in einen 100 Euro Zuschuss für schulpflichtige Kinder („Schulstartgeld“) umgewandelt.

Senkung der indirekten Arbeitskosten („Lohnnebenkosten“) erhöht nicht automatisch den Nettolohn

Von fast allen wirtschaftsliberalen Ökonomen und Ökonominnen, sei es in Parteien, Kammern, Think Tanks oder in der Forschung, wird vermittelt, dass eine Senkung der Lohnnebenkosten im Interesse der Arbeitnehmer:innen sei. Werden beispielsweise die Sozialbeiträge der Arbeitgeber gesenkt, steigt der Nettolohn der Beschäftigten, so die Argumentation. Dies ist so nicht richtig. Denn die Abgaben, um die es geht, werden auf den Bruttolohn aufgeschlagen. Sinken sie, ändert sich am Bruttolohn – und damit auch am Nettolohn – erst einmal nichts. Es steigt nur der Gewinn der Unternehmen, denn die „Lohnnebenkostensenkung“ muss für die Beschäftigten erst einmal als Lohnerhöhung (zusätzlich zu Inflationsabgeltung und Produktivitätsentwicklung) verhandelt werden. Angesichts des enormen Widerstands auf Grund der hohen Inflationsraten bei den aktuellen Lohnverhandlungen kein leichtes Unterfangen. Ein Literaturüberblick der neuesten ökonomischen Literatur zu diesem Thema zeigt, dass sich Unternehmen Abgabensenkungen mehrheitlich einbehalten und maximal Arbeitnehmer:innen mit höherem Einkommen einen Teil der Senkung für sich rausverhandeln können. Fazit einer solchen Senkung: Höhere Unternehmensprofite und ein geschwächter Sozialstaat.

Bisherige Senkungen: Einnahmenentfall beträgt zwei bis drei Milliarden Euro pro Jahr

Seit 2016 wurden die Beiträge zum Familienlastenausgleichsfonds (FLAF) von 4,5 auf 3,7 Prozent, die Beiträge zur Unfallversicherung von 1,3 auf 1,1 Prozent und die Beiträge zum Insolvenz-Entgelt-Fonds von 0,35 auf 0,1 Prozent gesenkt. Nun soll offenbar die schleichende Aushöhlung des Sozialstaats fortgesetzt werden. Der Einnahmenentfall beträgt allein für die bisherigen Senkungen im Jahr 2023 mindestens 1,67 Mrd. Euro pro Jahr. Bezieht man auch die schrittweise Senkung der Beiträge zur Unfallversicherung ab 2015 (von 0,55 auf 0,35 Prozent) mit ein, erhöht sich der Wert auf 1,94 Mrd. Euro. Berechnet wurde dieser Einnahmenausfall auf Basis von WIFO-Daten und vorhandenen Wirkungsfolgenabschätzungen der Regierung. Diese Prognosen liegen aber zum Teil einige Jahre in der Vergangenheit und beziehen die starken nominellen Lohnsteigerungen der letzten Jahre nicht mit ein. Berücksichtigt man diese, könnten die Kosten für die bisherigen Senkungen seit 2015 bis zu 2,32 Mrd. Euro im Jahr 2023 betragen. Bis 2025 werden die Kosten voraussichtlich auf 2,91 Mrd. Euro pro Jahr steigen, wobei die mit dem Budget 2024 beschlossene Senkung der Arbeitslosenversicherungsbeiträge um 0,05 Prozentpunkte für die Arbeitgeber:innen (und um bis zu 0,05 Prozentpunkte für Arbeitnehmer:innen) hier ebenfalls berücksichtigt ist.

Keine Gegenfinanzierung bei bisherigen Kürzungen

Der ÖGB spricht sich vehement gegen eine Senkung der Lohnnebenkosten aus. Die Vergangenheit hat gezeigt, dass das sozialstaatliche Niveau nicht gehalten beziehungsweise wichtige Weiterentwicklungen sozialstaatlicher Leistungen, wie zum Beispiel die Erweiterung der Berufskrankheitenliste, nicht erfolgen kann, wenn durch Senkungen zu wenige Mittel zur Verfügung stehen. Diese Einsicht ist zumindest bei einigen wenigen Ökonomen und Ökonominnen, die sich für Lohnnebenkostensenkungen aussprechen, erfolgt. Nun fordern Wirtschaftsvertreter:innen gewichtige Senkungen der Lohnnebenkosten, vor allem beim FLAF und beim Arbeitslosenversicherungsbeitrag – allerdings ohne jegliche Gegenfinanzierung.

Seit vielen Jahren fordert der ÖGB beim FLAF eine sukzessive Umbasierung von der lohnsummenabhängigen Finanzierung hin zu einer stärker kapitalseitigen Finanzierung. Derzeit werden nämlich kapital- und gewinnintensive Branchen gegenüber personalintensiven Branchen bevorzugt und dieses Ungleichgewicht könnte durch eine Abgabe, die an der Wertschöpfung des Unternehmens ansetzt, korrigiert werden. Denn die Gewinne, die ja Teil der Wertschöpfung sind, leisten seit 2023 durch die schrittweise Senkung des Körperschaftssteuersatzes nun sogar einen noch geringeren Beitrag zum Bundesbudget.

Allerdings wird die Forderung nach einer Wertschöpfungsabgabe häufig – vor allem von den Befürwortern einer Senkung der Lohnnebenkosten –abgelehnt. Klar ist aber: Wenn die Finanzierung der Lohnnebenkostensenkung teilweise (wie beim FLAF vorgesehen) aus dem Steuertopf erfolgen soll, müssen dafür genügend Mittel aufgebracht werden. In diesen Steuertopf zahlen derzeit die Unternehmen zu wenig ein. Denn ohne jegliche Gegenfinanzierung ist es völlig illusorisch, dass das sozialstaatliche Niveau auf dem aktuellen Niveau beibehalten werden kann.

Eine gerechtere Steuer- und Abgabenstruktur würde Arbeitnehmerinnen und Arbeitnehmern wirklich helfen

Der Faktor Arbeit trägt in Österreich im internationalen Vergleich stärker zum Aufkommen aus Steuern und Abgaben bei als in vielen anderen Ländern. Vermögen, Erbschaften und Schenkungen werden jedoch weit unterdurchschnittlich besteuert. Im EU-Vergleich belegt Österreich hier einen der letzten Plätze. Sowohl die EU-Kommission als auch die OECD empfehlen Österreich daher regelmäßig, die Abgaben auf Arbeit zu senken und stattdessen die Abgaben auf Vermögen zu erhöhen. Die Einführung von neuen vermögensbezogenen Steuern wie einer Vermögensteuer oder Erbschafts- und Schenkungssteuern oder die Stärkung von bereits existierenden vermögensbezogenen Steuern wie der, sind wachstums- und beschäftigungsfreundlicher als eine hohe Besteuerung von Arbeitseinkommen. Auch der Körperschaftssteuersatz sollte wieder angehoben werden. Die Rekordgewinne der Banken sowie vieler Energieunternehmen verlangen nach Übergewinnsteuern – das Modell der Übergewinnsteuer für Energieunternehmen ist aufgrund des niedrigen Aufkommens eine Farce. Im Gegenzug könnten die Abgaben auf Arbeit gesenkt werden. Denn gerade in Österreich ist die steuerliche Schieflage zugunsten von Großkonzernen und Vermögenden besonders groß.